近日,中国汽车动力电池产业创新联盟动力电池分会(以下简称“动力电池分会”)发布最新数据显示,1-2月,我国磷酸铁锂电池累计产量占动力电池总产量的比重达到51.6%,超过三元电池占比。

据动力电池分会公布,2月,我国磷酸铁锂电池产量达到438.9 MWh,占动力电池总产量的48.7%;1-2月,磷酸铁锂电池累计产量894.3 MWh,占总产量的51.6%,不仅反超三元电池,还超过了除磷酸铁锂电池之外所有电池类型的总和。由于动力电池企业大多采用以销定产的模式,产量的变化也意味着市场需求层面的相应变化。

年初以来,资本市场即连续出现CTP技术、刀片电池、特斯拉无钴电池技术等多个与磷酸铁锂电池相关的新闻热点,引发业界和投资者对2020年及未来电池技术路线的无限遐想。

有行业机构预计,2020年磷酸铁锂电池市场规模将达到210亿,同比增长7.5%;2021年将达到260亿,同比增长24%,扭转过去持续下滑的局面。

而今年前2月的动力电池生产数据,则直接印证了这一预期。

市场分析称,磷酸铁锂持续回暖背后,政策刺激、市场选择与磷酸铁锂企业发挥自身优势,突破技术天花板等多重因素起到了综合作用。其中,在政策层面,近年来,新能源汽车补贴逐渐退坡,新能源汽车安全排查持续加强,公交全面电动化等政策无疑对市场变化起到了不可忽视的作用。

由于国家在新能源汽车补贴上长期偏向长续航里程、电池系统能量密度高的车型,在各类动力电池中,三元锂电池由于可以更好地满足车企对这两项指标的需求,逐渐占据行业主导地位。

这一市场格局的改变,缘于去年3月四部委发布的一份名为《关于进一步完善新能源汽车推广应用财政补贴政策的通知》的文件。根据这一文件,2019年新能源汽车国家补贴标准在2018年基础上平均退坡50%,退坡幅度不仅明显高于前几年,也远远超过市场预期。地方补贴也被强制退出,实际补贴退坡幅度远高于50%。

这一政策变动,给市场带来的首先是一次难忘的阵痛。自6月25日新政过渡期结束后,新能源汽车月度产销量迎来5连降。2019年全年,我国新能源汽车产销量仅达120.6万辆,不仅远远不及年初160万辆的市场预期,甚至还略低于2018年销量,成为行业连续多年高速增长历程中,一段出乎意料的“插曲”。

根据政府原定计划,到2020年,新能源汽车补贴还将完全退出。在痛定思痛之后,市场不得不考虑补贴退出之后行业的持续发展之途。其中,成本问题成为整个新能源汽车产业链关注的最大焦点。尤其是乘用车领域,由于主要是在城市内活动,成本问题相较于续航里程更为突出,对降本需求更大。

而在这一时间节点上,技术层面的市场格局,也悄然发生着变化。数据显示,目前业内磷酸铁锂单体电池能量密度最高的国轩高科,已可达到190Wh/kg,2020年底将达到200 Wh/kg,与市场主流的三元电池相比已没有多少差距。

于是,价格更低廉的磷酸铁锂电池,成为不少车企一致的选择。在补贴新政过渡期的首个月份,即2019年4月,磷酸铁锂与三元之间就出现了明显的此消彼长。当月三元电池装机量环比下降2%,市场占比下降6个百分点;而磷酸铁锂则逆势走强,装机量环比增长44%,市场占比同比上升7.4个百分点。其中,代表性企业国轩高科当月市场份额较3月提升1.64%,提升幅度居所有动力电池企业首位。到2019年下半年,包括特斯拉和国内主要乘用车企,均开始转换磷酸铁锂电池。

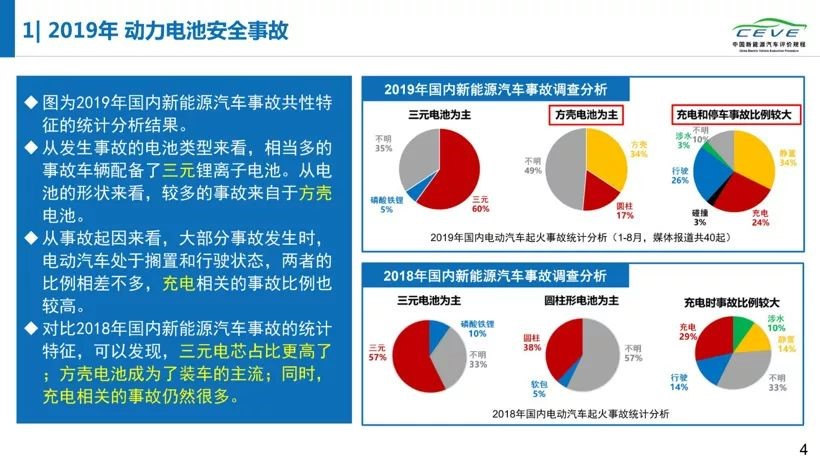

随着新能源汽车保有量的增加,自2018年下半年以来,新能源汽车安全事故呈上升态势,其中多与动力电池有关,引起社会广泛关注。

对此,2018年9月至2019年6月,工信部在不到一年的时间里,专门针对新能源汽车安全隐患排查连发三份文件。其中,2019年6月发布的文件中首次对车企提出了“应当主动向主管部门备案召回”的要求。

2019年,市场监管总局办公厅也发布了《关于进一步加强新能源汽车产品召回管理的通知》、《关于进一步规范新能源汽车事故报告的补充通知》两份有关新能源汽车召回政策的通知。

“召回政策”对于车企及核心零部件企业而言,是一道紧实的“紧箍咒”,时刻刺痛着“安全”神经。2019年以来,包括蔚来汽车、北汽新能源、南京金龙客车、湖南江南汽车等陆续有新能源汽车因安全问题被召回,不仅给企业带来巨大的经济损失,还严重影响企业的品牌形象。对产品保持足够的“敬畏之心”,成为电池企业的生存法则之一。

就三元和铁锂两种主流电池技术体系的安全性讨论,一时也成为市场热点。

而讨论的最终结论如人所料:铁锂具备更高的安全性。在动力电池企业国轩高科主办的第九届科技大会上,世界IEEE电池组主席张正铭的一篇名为《全球锂电安全现状、新机理及解题方法》的专题报告更是直接指出,在2019年各类电池起火事故中,NCM三元体系占了57%,而铁锂仅占10%。此外,据清华大学电池安全实验室同步发布的《2019年动力电池安全性研究报告》指出,三元锂离子电池之所以事故多发,不仅是由于其装机比例较高,也是其自身机理更易热失控所致。

值得一提的是,磷酸铁锂龙头企业国轩高科曾明确提出,公司从未将单纯追求高能量密度作为开发新能源电池的唯一准则。对于今后目标,国轩高科负责人表示,会放在新能源汽车的技术进步的三个关键点:安全,寿命,能量密度。在技术和成本的博弈之外,安全监管政策的轮番加压,也促使车企更加偏向磷酸铁锂电池。

相较技术路线而言,政策对市场端的引导,所产生的影响或许更大、更深远。

2019年初,交通部发布正式通知,要求到2020年底,我国重点区域直辖市、省会城市、计划单列市建成区的公交车将全部更换为新能源汽车。2019年5月8日,四部委发布了关于支持新能源公交车推广应用的通知,确定从2020年开始,采取“以奖代补”方式重点支持新能源公交车运营。通知还要求,地方政府应制定新能源公交车推广应用实施方案,明确新能源公交车替代目标和时间表。

新能源公交车作为新能源客车中的一类,单车带电量远高于其他车型。动力电池分会数据显示,2019年下半年,纯电动新能源客车各月平均单车带电量均高达200kWh左右,而同期新能源汽车整体平均单车带电量集中在50kWh~60kWh之间。而在市场选择上,更安全的磷酸铁锂电池几乎占据了垄断地位。同样来自动力电池分会的数据显示,2018年,客车领域磷酸铁锂电池装机占比高达92.86%,2019年更是进一步扩大到94.65%。

公交车电动化政策实施后,磷酸铁锂显然将成为最大的赢家。

而在专用车市场,磷酸铁锂也一样反超三元电池,占据了主导优势。2019年,专用车领域磷酸铁锂电池装机占比已从2018年的41.96,大幅提升至68.87%。此外,据专业机构分析,2018年推荐目录各车型电池配套类型分布中,磷酸铁锂电池总共为2023款,远高于三元电池的1329款,而2019年配套车型则增长到2806款,覆盖面更广。

市场预计,随着国内新能源汽车补贴的退坡,以及CTP等技术进一步降低了磷酸铁锂电池的成本,并提高了能量密度,磷酸铁锂电池有望在乘用车领域大展身手。

《新能源汽车产业发展规划(2021-2035年)》(征求意见稿)明确,到2025年新能源汽车新车销量市场占比将达到25%左右。力争经过15年努力,纯电动汽车成为主流,燃料电池汽车实现商业化应用,公共领域用车全面电动化。这些规划从政策层面描绘了新能源产业未来广阔而美好的前景。在当前疫情笼罩,外资竞争,降本压力持续的环境下,磷酸铁锂与三元电池产品,凭借在各项技术指标上各有千秋的表现,仍保持强劲的发展动力。

此外,对于磷酸铁锂电池来说,储能需求的释放也为其打开了新的市场空间。2020年3月4日,中国移动发布《2020年通信用磷酸铁锂电池产品集中采购-招标公告》,集中采购通信用磷酸铁锂电池共计6.102亿Ah(规格3.2V)。作为2020年储能市场上的第一笔大单,被业内视为已进入成长期的储能市场开始加速的标志。动力电池企业国轩高科表示,储能市场将会是下一个蓝海,储能市场主要应用磷酸铁锂电池,这对磷酸铁锂企业来说是一个很好的发展机会。彭博新能源财经(BNEF)预测,全球的储能装机量最早可能在2025年达到100GWh,较2019年全国新能源汽车动力电池装机量多出6成。